In attuazione della normativa antiriciclaggio

Al via il 3 luglio prossimo il Registro dei soggetti convenzionati e Agenti di Prestatori di servizi di pagamento (PSP) e Istituti emittenti moneta elettronica (IMEL) previsto dalla normativa antiriciclaggio. Lo comunica l’OAM, Organismo degli Agenti in attività finanziaria e dei Mediatori creditizi che, in una circolare, riepiloga gli obblighi e le modalità di comunicazione in capo a PSP, IMEL, alle loro succursali (anche con sede legale in un altro Stato comunitario per il tramite del punto di contatto centrale), a Poste Italiane e agli Enti creditizi che svolgano quel tipo di attività attraverso soggetti convenzionati o Agenti. In particolare, i soggetti obbligati (PSP/IMEL) dovranno comunicare, oltre ai propri dati identificativi, quelli dei soggetti convenzionati e Agenti attraverso i quali operano in Italia. Andrà inoltre comunicata la data di avvio e di cessazione del rapporto di convenzionamento o di mandato e, ove erogata tramite questi ultimi, la prestazione di servizi di rimessa di denaro.

Un obbligo rilevante riguarda i casi in cui la cessazione del rapporto di convenzionamento o del mandato avvenga per motivi non commerciali, quali ad esempio la perdita dei requisiti o comportamenti non in linea con la normativa antiriciclaggio: la relativa comunicazione all’OAM deve essere effettuata entro trenta giorni dall’estinzione del rapporto stesso.

I contributi degli operatori, destinati a coprire i costi della gestione del relativo Registro, verranno determinati successivamente, tenendo conto della natura giuridica e della complessità organizzativa di ciascun soggetto convenzionato o Agente, desumibili da elementi quali il numero di sedi operative e il numero dei preposti.

Roma, 14 giugno 2023

Necessario acquisire il titolo entro tre mesi dall’avvio del rapporto

Gli intermediari del credito sono chiamati a vigilare sul reale possesso del titolo di studio da parte di dipendenti e collaboratori: l’autocertificazione presentata da questi ultimi è valida in fase di avvio del rapporto lavorativo ma entro i successivi 3 mesi deve essere acquisito il titolo di studio conseguito.

Lo specifica l’Organismo per gli Agenti in attività finanziaria e Mediatori creditizi nella Comunicazione n. 33/23 specificando che gli intermediari del credito, ricevuta l’autodichiarazione dal collaboratore, devono “prontamente vagliare il contenuto della stessa al fine di valutare l’idoneità del suo titolo di studio” rispetto a quanto previsto dalla normativa.

“Successivamente, entro un termine ragionevole – e comunque non oltre 3 mesi dall’avvio del rapporto di collaborazione – gli intermediari sono tenuti ad acquisire anche il titolo di studio conseguito dal collaboratore”, salvo comprovate cause non imputabili agli intermediari e/o ai collaboratori, al fine di effettuare la verifica contemplata dalla legge.Si tratta di presidi, sottolinea l’Organismo, “finalizzati a contrastare prassi elusive rispetto, tra l’altro, all’esercizio dell’attività riservata, alla trasparenza nei confronti del cliente e al corretto operato dei propri collaboratori a contatto con il pubblico”.

La Comunicazione aggiunge che le modalità concretamente individuate dagli iscritti per effettuare le verifiche “dovranno essere formalizzate all’interno di un’apposita procedura interna, che disciplini altresì la conservazione della documentazione probatoria acquisita, al fine di consentire all’Organismo di effettuare la propria attività di controllo”.

Roma, 12 giugno 2023

È quanto emerge da un’indagine effettuata dall’Organismo. Bitcoin la moneta maggiormente acquistata. E per il futuro solo la Francia pensa che le valute virtuali non possano sostituire la moneta legale

L’acquisto di criptovalute è più diffuso in Spagna rispetto a Italia e Francia ma i francesi destinano cifre maggiori, fino a 100mila euro, agli investimenti in valute virtuali. È uno degli elementi che emerge dall’indagine effettuata dall’OAM su un campione di cittadini di Spagna e Francia i cui risultati sono stati messi a confronto con quelli emersi dall’analisi relativa agli italiani pubblicata a fine 2022.

La scelta è caduta su Spagna e Francia non solo perché il numero di residenti in queste due nazioni è comparabile con il numero dei residenti in Italia ma anche perché i due paesi si collocano agli estremi opposti quanto a utilizzo delle criptovalute: il livello più alto, rispetto alle altre nazioni europee, la Spagna, il più basso la Francia.

L’indagine, avviata a dicembre 2022 e conclusa a gennaio 2023, ha coinvolto un campione di 1.450 soggetti, 850 francesi e 600 spagnoli. L’analisi è stata poi circoscritta ai soggetti che hanno sentito parlare di criptovalute: il 91% del campione italiano, l’80% del campione Francia, il 93% del campione Spagna.

Per quanto riguarda gli investimenti passati in criptovalute in Spagna circa il 40% del campione spagnolo che ha sentito parlare di valute virtuali ha dichiarato di aver acquistato monete digitali in passato. Il campione spagnolo è seguito da quello italiano e francese, per i quali sono stati riscontrate percentuali di investimenti passati rispettivamente pari al 30% e 27 per cento.

Gli spagnoli puntano a rendimenti elevati, francesi e italiani diversificano il portafoglio

Diverse anche le motivazioni che hanno portato all’acquisto di criptovalute: la diversificazione del portafoglio di investimenti per italiani e francesi, gli alti rendimenti che ne possono derivare per gli spagnoli. In particolare, il 69% di questi ultimi dichiara di avere investito in criptovalute al massimo 10.000 euro mentre per il campione francese il 15% ha investito tra i 25.000 e i 40.000 euro, il 4% oltre 100.000 euro. Per la maggior parte del campione italiano (59%) l’ammontare investito in criptovalute è compreso tra 0 e 10.000 euro.

La criptovaluta più acquistata è il Bitcoin: il 64% del campione francese e spagnolo dichiara di averlo nel proprio portafoglio, il 59% il campione italiano. Il 36% degli spagnoli intervistati diversifica maggiormente le tipologie di criptovalute acquistate, a differenza dei campioni italiano e francese che preferiscono, dopo il bitcoin, l’acquisto della moneta Ethereum (rispettivamente 23% e 22%).

Il campione francese è quello che più degli altri acquista criptovalute in maniera autonoma (45% a fronte del 42% del campione italiano). All’opposto lo spagnolo che per il 63% si avvale di un exchange. Per tutti i campioni analizzati, le criptovalute, una volta acquistate, vengono custodite negli exchange per circa la metà dei rispondenti.

Alfabetizzazione finanziaria leggermente più alta per gli italiani

Dall’indagine emerge una alfabetizzazione finanziaria leggermente maggiore degli abitanti del nostro Paese pari a 4, a fronte del 3,9 per la Spagna e 3,8 per la Francia.

Quanto ai soggetti che non hanno investito, italiani e spagnoli sono stati scoraggiati dalla mancanza di conoscenze necessarie per l’acquisto (rispettivamente 44% e 41%) mentre per il campione francese è la troppa rischiosità dell’asset a scoraggiare l’investimento (42%).

Abbastanza equa la ripartizione per sesso, con una prevalenza della componente femminile.

La misurazione del livello di conoscenza delle criptovalute premia il campione spagnolo dove il 45% presenta un grado di conoscenza medio-alto. Di contro, il più basso livello di conoscenza si registra per il campione francese (38%) mentre gli italiani, con il 42%, si collocano tra i due estremi.

Francesi e spagnoli più consapevoli della volatilità delle cripto

Quanto ai rischi connessi agli investimenti in valute virtuali, il campione spagnolo sembra essere quello più consapevole di un possibile crollo del valore che una criptovaluta potrebbe registrare nell’arco di 24 ore: 72% dei rispondenti, seguito dal campione francese con il 70 per cento. All’opposto si colloca il campione italiano il cui 31% non ha idea del loro grado di volatilità.

Un eventuale attacco hacker al proprio wallet costituisce invece un timore per la metà di italiani e spagnoli mentre solo il 22% dei francesi si dichiara molto preoccupato.

Infine, uno sguardo al futuro delle criptovalute: per il 64% del campione francese non è affatto possibile che il loro utilizzo superi quello delle monete a corso legale mentre il campione spagnolo e quello italiano dichiarano di riporre abbastanza fiducia sulla possibilità che le criptovalute potranno essere utilizzate maggiormente rispetto alle tradizionali monete.

Roma, 6 giugno 2023

La categoria, i cui numeri sono cresciuti anche lo scorso anno, mostra un elevato grado di rispetto della normativa. Il Consiglio dei Partecipanti dell’Organismo approva il Bilancio che chiude con un leggero attivo di 121.016 euro, dopo il risultato negativo del 2021.

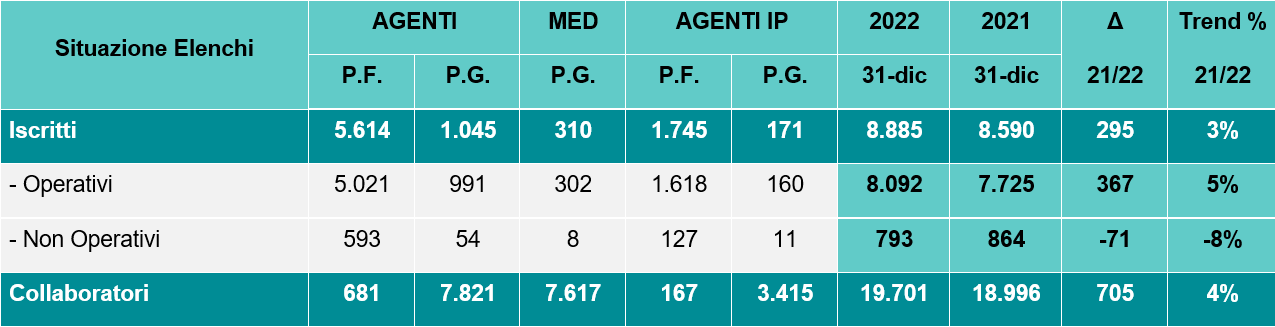

Una categoria sostanzialmente adesiva al quadro normativo di riferimento, che segna anche per il 2022 numeri in crescita, arrivando a oltre 27.586 soggetti di cui 19.701 collaboratori. È il quadro degli intermediari del credito iscritti agli Elenchi dell’OAM, Organismo Agenti e Mediatori, descritto nella Relazione annuale esaminata dal Consiglio dei Partecipanti che ha approvato il Bilancio 2022, in leggero attivo (+121.016 euro), dopo il risultato negativo (-112.621) del 2021.

In particolare, dalla Relazione, a firma del Presidente Francesco Alfonso, su quasi 13mila controlli effettuati, solo il 4,5% ha avuto come seguito l’avvio di procedure sanzionatorie o di cancellazione da parte dell’Ufficio competente. I provvedimenti sanzionatori decisi dal Comitato di Gestione sono stati in tutto 93. Di seguito i principali elementi contenuti nella Relazione.

Crescono gli iscritti agli Elenchi, in aumento i collaboratori

Complessivamente la crescita è del 3% per gli iscritti e del 4% dei collaboratori, in aumento di 705 unità. Per quanto riguarda i soggetti iscritti ai Registri tenuti dall’Organismo, gli Operatori Compro Oro alla fine del 2022 erano 3.834 (53% persone giuridiche e 47% persone fisiche), con un aumento di 75 unità rispetto all’anno precedente (+2%). Ancora in riduzione i Cambiavalute, con 8 soggetti in meno, mentre i Prestatori di servizi in Valuta Virtuale, il cui Registro è stato avviato a maggio dello scorso anno, risultavano 85.

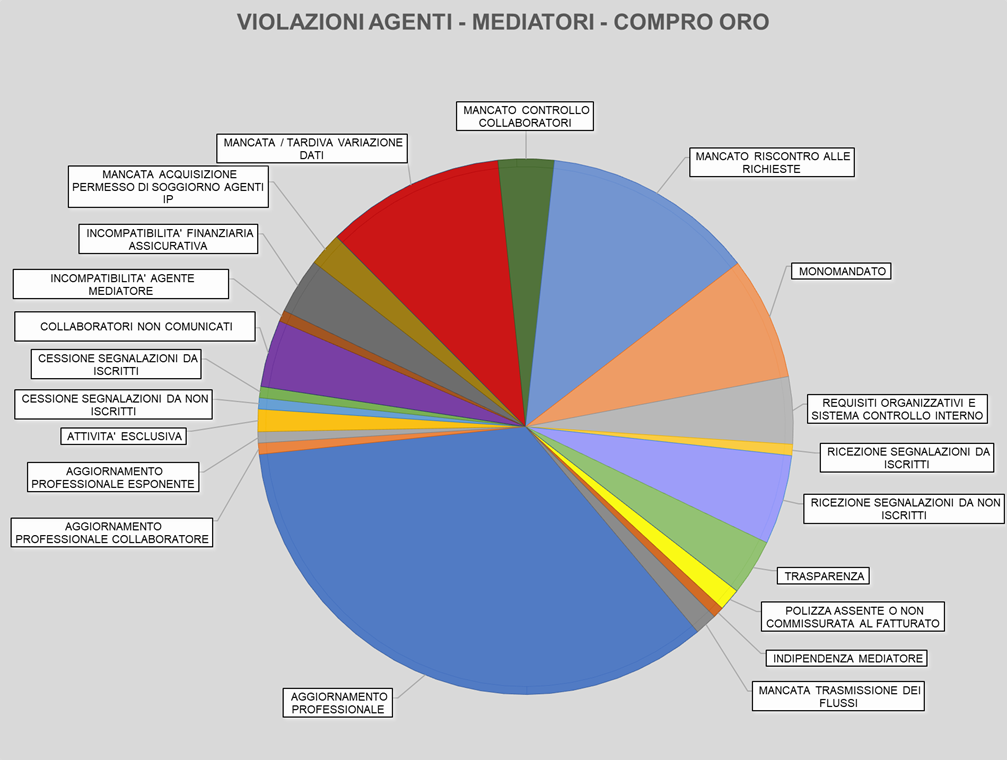

Decisi 93 provvedimenti sanzionatori (84 sanzioni pecuniarie), 22 i richiami scritti

Al di là dei numeri sugli iscritti, dalla Relazione emerge come, anche grazie all’azione di orientamento e moral suasion dell’Organismo, Agenti e Mediatori rispettino sostanzialmente le regole. Non solo il numero delle istruttorie avviate è percentualmente basso, ma anche i provvedimenti sanzionatori decisi dal Comitato di Gestione sono in tutto 93 di cui 84 relativi a sanzioni pecuniarie e 9 sospensioni sanzionatorie. Anche nel 2022 la sanzione pecuniaria è stato lo strumento più adottato dall’Organismo per reprimere i comportamenti degli iscritti contrari alle norme. La fattispecie più diffusa è il mancato adempimento all’obbligo di aggiornamento professionale, seguita dal mancato riscontro alle richieste dell’Organismo, dalla mancata o tardiva comunicazione dei dati e dall’elusione della disciplina del mono-mandato.

Roma, 27 aprile 2023

L’ingresso, operativo dal 9 marzo, è il primo relativo alle categorie che possono partecipare all’Organismo alla luce dell’entrata in vigore del nuovo Statuto

L’ANTICO (Associazione Nazionale Tutela Il Comparto Oro) è dal 9 marzo Partecipante al Consiglio dell’OAM. Lo comunica l’Organismo, dopo il via libera alla richiesta di adesione presentato dall’associazione, avvenuto alla luce della verifica dei requisiti di rappresentatività e del versamento della quota di adesione.

Si tratta della prima associazione che, grazie al nuovo Statuto, potrà affiancarsi alle associazioni ‘storiche’ rappresentative di Banche, Intermediari finanziari, Istituti di moneta elettronica e Istituti di pagamento, e di Agenti in attività finanziaria e Mediatori.

Come si ricorderà lo Statuto entrato in vigore lo scorso gennaio, pur confermando la centralità del ruolo dell’Organismo nei confronti di Agenti in attività finanziaria e Mediatori creditizi, prevede che possano partecipare le Associazioni o Federazioni rappresentative, a livello nazionale, delle categorie di soggetti iscritti negli Elenchi, Albi o Registri tenuti dall’Organismo stesso diversi da Agenti e Mediatori. Questo nuovo gruppo di Partecipanti (gruppo C) - che si aggiunge a quelli rappresentativi di Banche, Intermediari finanziari, Istituti di moneta elettronica e Istituti di pagamento (gruppo A) e di Agenti in attività finanziaria e Mediatori (gruppo B) - avrà il 7% dei voti complessivi nel Consiglio dei Partecipanti, ma, in forza di riserva normativa, non potrà votare per le elezioni del Presidente e dei componenti del Comitato di Gestione.

Roma, 10 marzo 2023

Precisazione necessaria alla luce di alcune informazioni relative al possibile intervento dell’Organismo nei confronti dell’operatore The Rock Trading.

In relazione ad alcune informazioni relative ai poteri che l’OAM, Organismo Agenti in attività finanziaria e Mediatori creditizi, avrebbe nei confronti dell’operatore The Rock Trading, si ricorda che l’Organismo, in base all’attuale normativa, non ha poteri di controllo sugli operatori in criptovalute per quanto riguarda la corretta e trasparente operatività degli stessi nei confronti dei clienti né riguardo agli obblighi previsti in capo ai medesimi con riferimento alle disposizioni antiriciclaggio.

L’Organismo gestisce invece il Registro al quale gli operatori devono iscriversi per poter operare in Italia. I requisiti richiesti dalla legge sono per le persone fisiche: cittadinanza italiana o di uno Stato dell'Unione europea o di Stato diverso secondo le disposizioni del testo unico dell’immigrazione, e domicilio nel territorio della Repubblica; per i soggetti diversi dalle persone fisiche: sede legale e amministrativa o, per i soggetti comunitari, stabile organizzazione nel territorio della Repubblica.

Le uniche richieste di informazioni che possono essere avanzata nei confronti degli operatori dall’Organismo riguardano dunque esclusivamente i requisiti relativi alla loro iscrizione.

Gli operatori devono invece trasmettere all’Organismo i dati relativi alla clientela e alle transazioni effettuate: tale trasmissione non è tuttavia ancora operativa in attesa dell’obbligatorio parere del Garante della Privacy.

Quanto ai poteri di sospensione degli iscritti dal Registro, l’Organismo precisa che sono limitati alla sola ipotesi di violazione dell’obbligo di comunicazione dei dati trimestrali relativi alle operazioni effettuate dalla clientela, per un periodo non inferiore a tre mesi e non superiore a un anno.

Roma, 7 marzo 2023

Poco più di un quarto del campione ritiene che l’utilizzo delle criptovalute supererà quello della moneta legale data la maggiore velocità nei pagamenti.

Aumenta di 3 punti, al 42%, la percentuale degli italiani che conoscono le valute virtuali. E tra il 91% che ne ha comunque sentito parlare, il 30% ha già investito nel settore e poco più di un quarto ritiene che l’utilizzo delle criptovalute supererà quello della moneta legale data la maggiore velocità nei pagamenti.

Sono i principali elementi che emergono dall’indagine svolta dall’OAM su un campione di 766 persone rappresentative della popolazione italiana.

L’analisi si è concentrata sui 700 soggetti (appunto il 91%) che hanno dichiarato di aver sentito parlare di valute virtuali.

I soggetti con più alto livello di conoscenza sulle criptovalute sono per lo più maschi (+5% rispetto alle femmine) e risiedono nel Centro e Nord Italia. La preparazione sulle criptovalute decresce al diminuire del reddito percepito, ad eccezione di coloro che hanno un reddito fino a 9.999 euro che dimostrano invece di avere un livello medio alto di conoscenza (60%). Il livello di istruzione non sembra invece avere impatto sul livello di comprensione delle valute virtuali: chi ha conseguito il diploma di scuola secondaria di secondo grado o un master ha infatti maggiori conoscenze del settore rispetto chi possiede una laurea. Al crescere del grado di alfabetizzazione finanziaria aumenta invece il livello di conoscenza delle criptovalute.

L’analisi delle risposte ricevute ha inoltre permesso di misurare quanto gli italiani siano consapevoli dei propri investimenti in criptovalute, quanta fiducia ripongano su questo mercato e il livello di rischio percepito.

Quasi il 30% del campione ha acquistato in passato criptovalute e l’81% di questa quota vuole continuare ad investire nel 2023. A spingere questi investimenti la voglia di diversificare il proprio portafoglio e conseguire alti rendimenti. In particolare, il 55% punta a un portafoglio più diversificato mentre il 40% è alla ricerca di alti rendimenti. L’ammontare dell’investimento arriva fino a 10mila euro per il 59% del campione, tra i 10mila e i 25mila per il 16 per cento. Una percentuale del 9% ha investito tra i 25mila e i 40mila euro mentre il 6% ha acquistato criptovalute per oltre 70mila euro. Piace l’acquisto ‘fai da te’, effettuato dal 42%, anche se si è affidato a un broker o a un exchange ben il 58% degli intervistati. Spopola il Bitcoin (lo ha acquistato il 59%) seguito a distanza da Ethereum (23%) mentre poco mercato si riscontra per monete quali Ripple e Cardano.

Quanto all’identikit dell’investitore in valute virtuali, è maschio (i rappresentanti di sesso maschile costituiscono il 63% di coloro che hanno acquistato criptovalute), vive nel Nord e nel Sud Italia e percepisce, per il 54%, un reddito compreso tra i 10.000 euro e i 39.999 euro; ha un livello di istruzione medio alto e possiede un analogo grado di alfabetizzazione finanziaria.

Il 70% del campione analizzato non ha però ancora investito in criptovalute: pesa la mancanza delle conoscenze necessarie per acquistarle innanzitutto (44%), ma anche la percezione di alto rischio d’investimento (30%), la difficoltà per l’acquisto (28%), la mancanza di fondi necessari per l’investimento (27%). In futuro, tuttavia, il 35% di coloro che non hanno investito prevede comunque di acquistare valute virtuali.

Sul futuro delle criptovalute il campione risulta sostanzialmente spaccato a metà: se il 47% dei rispondenti ritiene che l’utilizzo del criptovalute supererà quello delle monete a corso legale, il 53% resta ancorato alle valute tradizionali, ritenendo le criptovalute un asset altamente volatile (45%). Gli entusiasti vedono invece il sorpasso in quanto è molto veloce effettuare pagamenti in criptovaluta (per il 63%, pari a poco più di un quarto del campione) e sono mezzi di pagamento più sicuri (per il 25%) ed economici (per il 13%) rispetto alle tradizionali monete. Bisogna considerare però che tale fiducia è stata misurata prima del crollo di FTX e delle conseguenze che ne sono derivate.

Benché il 62% del campione ritenga che i mercati azionari siano più rischiosi del settore delle criptovalute e addirittura il 22% consideri a più alto rischio contanti e titoli di stato, il 61% dei rispondenti è consapevole che il valore di una criptovaluta potrebbe crollare anche dell’80% nell’arco di pochi giorni. Resta però un 31% che non ha idea del grado di volatilità del loro valore. Inoltre, se il 18% degli investitori in criptovalute è costituito da soggetti disposti ad assumersi alto rischio a fronte di elevati rendimenti, il 58% ritiene invece che questo tipo di investimento rappresenti un basso o medio livello di rischio, indipendentemente dal livello di rendimento ottenuto. Il restante 42% lo percepisce come un investimento ad alto rischio, indipendentemente dal rendimento atteso e/o ottenuto dall’asset digitale.

Non particolarmente rilevante invece la preoccupazione degli attacchi hacker per il 75% del campione: solo il 15% è molto preoccupato, a fronte di un 10% che si ritiene per nulla preoccupato.

Roma, 14 febbraio 2023

Le società di mediazione creditizia che svolgono l’attività di agenzia immobiliare, sia direttamente sia tramite i propri collaboratori, dovranno dotarsi, a tutela dei consumatori, di un’apposita procedura di monitoraggio e di controlli nei confronti delle reti distributive.

Lo stabilisce l’OAM, l’Organismo Agenti in attività finanziaria e Mediatori creditizi, con riferimento alla compatibilità tra l’attività di mediazione creditizia e l’esercizio dell’attività di agente immobiliare, recentemente introdotta dal legislatore, anche alla luce di un parere del Ministero delle Imprese e del Made in Italy.

In particolare, con la comunicazione n. 32/23 l’OAM chiarisce che “le società di mediazione creditizia sono tenute a dotarsi, nell’ambito del proprio sistema di controlli interni, di una specifica procedura di monitoraggio relativa al contestuale svolgimento dell’attività di intermediazione creditizia e di quella immobiliare, fornendo altresì opportuni accorgimenti alla propria rete distributiva al fine di prevenire possibili fattispecie contrarie alla normativa di riferimento”. La comunicazione sottolinea che “devono essere impostati adeguati meccanismi di controllo costante sull’operato dei dipendenti e collaboratori a contatto con il pubblico, al fine di assicurare un monitoraggio permanente anche tramite l’adozione di procedure interne che disciplinino le modalità di verifica sulla rete distributiva”.

Si tratta di presidi, sottolinea l’Organismo, “finalizzati a contrastare prassi elusive rispetto, tra l’altro, all’esercizio dell’attività riservata, alla trasparenza nei confronti del cliente e al corretto operato dei propri collaboratori a contatto con il pubblico”.

Le società di mediazione sono tenute a garantire, in sede di controlli di Vigilanza da parte dell’Organismo, massima collaborazione “nella messa a disposizione – si legge nella Comunicazione – anche da parte dei propri collaboratori che svolgono l’attività sia nel settore creditizio sia in quello immobiliare, della documentazione – contabile e non – riferibile ad entrambi i servizi prestati”.

Resta ferma, ricorda l’OAM, l'incompatibilità tra l'attività di Agente in attività finanziaria e quella di agente immobiliare.

Roma, 8 febbraio 2023

Il Consiglio dei Partecipanti favorirà anche diversificazione di età, competenza ed esperienza per la composizione del prossimo Comitato

Una Fondazione aperta alle nuove categorie iscritte ai Registri, orientata al principio di parità di genere per le elezioni del prossimo Comitato di Gestione per la cui composizione verrà favorita la diversificazione di età, competenza ed esperienza. Sono i punti salienti del nuovo Statuto dell’OAM, Organismo Agenti e Mediatori, entrato in vigore dopo il via libera della Prefettura, arrivato il 20 gennaio.

Lo Statuto, pur confermando la centralità del suo ruolo nei confronti di Agenti in attività finanziaria e Mediatori creditizi, prevede che potranno partecipare all’Organismo le Associazioni o Federazioni rappresentative, a livello nazionale, delle categorie di soggetti iscritti negli Elenchi, Albi o Registri tenuti dall’Organismo stesso diversi da Agenti e Mediatori. Questo nuovo gruppo di Partecipanti (gruppo C) - che si aggiunge a quelli rappresentativi di Banche, Intermediari finanziari, Istituti di moneta elettronica e Istituti di pagamento (gruppo A) e di Agenti in attività finanziaria e Mediatori (gruppo B) - avrà il 7% dei voti complessivi nel Consiglio dei Partecipanti, ma, in forza di riserva normativa, non potrà votare per le elezioni del Presidente e dei componenti del Comitato di Gestione.

Attualmente l’OAM gestisce i Registri dei Compro oro, dei Cambiavalute, degli Operatori in valute virtuali e dei soggetti convenzionati di IP e IMEL.

In base alle modifiche apportate, per garantire la parità di genere, i Partecipanti dovranno inserire, nelle liste dei candidati che verranno selezionati dal voto online degli iscritti agli Elenchi, almeno tre nominativi su otto appartenenti al genere meno rappresentato. Se all’esito delle votazioni da parte dei Partecipanti non dovessero risultare rappresentati entrambi i generi con almeno un candidato eletto, si procederà al ripescaggio del candidato del genere non rappresentato, che abbia ottenuto più preferenze all’esito delle votazioni online.

Nella formazione delle liste i Partecipanti si impegnano inoltre a favorire una diversificazione di età, competenza ed esperienza.

Le modifiche statutarie sono state approvate anche dal Ministero dell’Economia, sentita la Banca d’Italia.

Roma, 23 gennaio 2023